Tatimi mbi Ardhurat Personale në Ballkanin Perëndimor: Krahasimi i Politikave Tatimore të Shqipërisë, Kosovës dhe Malit të Zi

Tatimi mbi të Ardhurat Personale (në vijim të referuar si TAP) është një taksë që qeveritë vendosin mbi të ardhurat e individëve, që përfshijnë pagat, rrogat dhe të gjitha llojet e tjera të të ardhurave të përfituara nga investimet dhe burime të tjera. Normat e taksave ndryshojnë nga një shtet në tjetrin dhe reflektojnë politikat unike ekonomike dhe financiare të secilit vend.

Ky artikull ofron një përmbledhje krahasuese të taksimit të të ardhurave personale në Shqipëri, Kosovë dhe Mal të Zi. Ndër të tjera ky artikull është hartuar për të ofruar një kuptim të plotë dhe informues mbi taksimin e të ardhurave personale dhe përfitimet e mundshme në secilin prej këtyre vendeve, përfshirë lexuesit që po konsiderojnë zhvendosjenose investim në Ballkanin Perëndimor.

Tatimi mbi të Ardhurat Personale

Shqipëria

Shqipëria përdor një qasje gjithëpërfshirëse për taksimin e të ardhurave personale, e cila është krijuar për të adresuar në mënyrë efektive detyrimet tatimore si për individët rezidentë ashtu edhe për ata jo-rezidentë. Individët rezidentë në Republikën e Shqipërisë taksohen mbi të gjitha të ardhurat e tyre, pavarësisht se ku janë fituar, brenda ose jashtë Shqipërisë. Ndërsa individët jo-rezidentë taksohen vetëm mbi të ardhurat e fituara brenda Shqipërisë. Të ardhurat e tatueshme në Shqipëri përfshijnë një gamë të gjerë burimesh, duke përfshirë, por pa u kufizuar vetëm në, pagat dhe kompensimet e lidhura me punën, fitimet nga aksionet e korporatave ose partneritetet, të ardhurat nga interesat bankare ose obligacionet, të ardhurat nga e drejta e autorit ose pronësia intelektuale, dhe të ardhurat e derivuara nga qiratë, huatë ose marrëveshje të ngjashme. Burime të tjera shtesë përfshijnë të ardhurat nga shitjet e pasurive të paluajtshme, lojërat e fatit dhe kazinotë, si dhe fitimet nga shitja e aksioneve.

Për të mësuar më shumë rreth taksimit në Shqipëri, klikoni këtu.

Kosova

Sistemi tatimor në Kosovë është projektuar të jetë i thjeshtë, duke synuar të mbulojë një bazë të gjerë tatimore dhe të ofrojë taksa të ulëta që tërheqin investitorët e huaj në kërkim të avantazheve tatimore. Taksimi i të ardhurave personale zbatohet për disa lloje të të ardhurave, si pagat, të ardhurat nga qiratë, fitimet nga asetet jomateriale, lloje të caktuara interesash (si huatë, llogaritë e kursimeve dhe obligacionet), të ardhurat zëvendësuese, fitimet kapitale, fitimet nga lotaritë dhe pensionet. Të ardhurat nga punësimi përfshijnë jo vetëm pagat, por edhe bonuset, dieta ditore, primet e sigurimit, faljen e borxheve, pagesën e shpenzimeve personale nga punëdhënësi dhe përfitimet në natyrë mbi një prag të caktuar.

Për të mësuar më shumë rreth taksimit në Kosovë, klikoni këtu.

Mali i Zi

Tatimi i të ardhurave individuale në Mal të Zi varet nga statusi i rezidencës. Rezidentët janë përgjegjës për taksat mbi të ardhurat e tyre globale nga çdo burim, ndërsa jo-rezidentët taksohen mbi të ardhurat e lidhura me një bazë të përhershme në Mal të Zi. Në Mal të Zi, ka një taksë shtesë të quajtur taksë lokale mbi të ardhurat, e cila paguhet përveç tatimit të zakonshëm mbi të ardhurat. Kjo taksë shkon për komunën ku individi banon në Mal të Zi. Shumica e komunave kanë një normë takse prej 13%, por në Podgoricë dhe Cetinje, është taksohet në vleren prej 15%. Shuma e taksës lokale llogaritet bazuar në tatimin mbi të ardhurat.

Për të mësuar më shumë rreth taksimit në Mal të Zi, klikoni këtu.

Tabela e mëposhtme ofron një përmbledhje krahasuese të tatimit mbi të ardhurat në Shqipëri, Kosovë dhe Mal të Zi:

Shteti | Baza Tatimore për Rezidentët | Baza Tatimore për Jo-Rezidentët | Burimet e të Ardhurave |

Shqipëria | Rezidentët paguajnë tatim mbi të ardhurat e tyre nga e gjithë bota. | Jo-rezidentët paguajnë tatim vetëm mbi të ardhurat e fituara në Shqipëri. | Të ardhurat nga punësimi i nënshtrohen një strukture tatimore progresive, ndërsa të ardhurat e tjera tatohen me një normë fikse (vetëdeklarim ose në burim). |

Kosova | Një individ rezident i nënshtrohet tatimit mbi të ardhurat e tij të burimit nga Kosova dhe burimit të huaj. | Një individ jo-rezident i nënshtrohet tatimit mbi të ardhurat e tij të burimit nga Kosova. | Të ardhurat e tatueshme për një periudhë tatimore janë diferenca midis (a) të ardhurave bruto të pranuara gjatë periudhës tatimore; dhe (b) zbritjeve të lejuara sipas LPIT për ato të ardhura bruto. |

Mali i Zi | Rezidentët i nënshtrohen tatimit mbi të ardhurat e tyre nga e gjithë bota. | Jo-rezidentët i nënshtrohen tatimit malazez mbi të ardhurat e fituara në Mal të Zi. | Individët rezidentë i nënshtrohen tatimit mbi të ardhurat e tyre nga e gjithë bota, duke përfshirë fitimet kapitale. |

Normat e Tatimit mbi të Ardhurave Personale

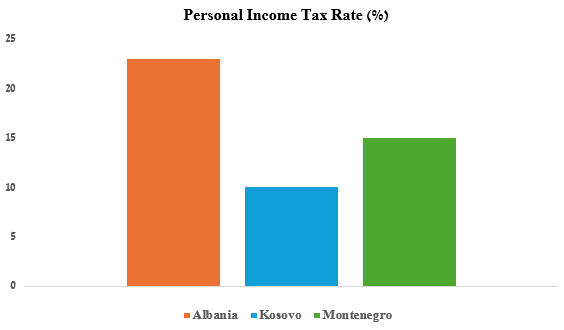

Ndërsa tre shtetet kanë ngjashmëri në rregullimin e taksimit të të ardhurave personale, ato dallojnë në disa aspekte, si përshembull normat tatimore. Në Shqipëri, të ardhurat personale tatohen deri në 23%, në Kosovë deri në 10%, dhe në Mal të Zi deri në 15%.

Më poshtë është një grafik që ofron një pamje krahasuese të taksimit për secilin nga këto shtete:

Politikat e Incentivave dhe Përjashtimit Tatimor

Shqipëria

Legjislacioni shqiptar ofron disa politika përjashtimi tatimor për individët. Disa nga politikat kryesore të përjashtimeve përfshijnë:

- Dhuratat dhe trashëgimitë që pranohen mes trashëgimtarëve ligjorë në brez të pare/dytë, si dhe dhuratat dhe trashëgimitë mes vëllezërve dhe motrave.

- Dhuratat dhe trashëgimitë që nuk mbulohen nga pika (a) janë të përjashtuar deri në 5,000,000 ALL për pasuri të paluajtshme dhe deri në 1,000,000 ALL për pasuri të luajtshme.

- Transferimi i të drejtave të pronësisë tek trashëgimtarët ligjorë, qoftë përmes dhurates ose heqjes dorë, është i përjashtuar kur prona është e trashëguar nga bashkëpronësia.

Për të mësuar më shumë rreth incentivave tatimore në Shqipëri, klikoni këtu.

Kosova

Legjislacioni i Kosovës ofron disa politika përjashtimi tatimor për individët.

Disa nga politikat kryesore të përjashtimeve janë:

- Paga e diplomatëve të huaj, përfaqësuesve konsullorë dhe stafit të ambasadave; paga e punonjësve në organizata ndërkombëtare qeveritare dhe joqeveritare të regjistruara në Kosovë; paga e punonjësve të huaj në agjencitë dhuruese, ofruesit e ndihmës humanitare, KFOR dhe EULEX;

- Kompensim për dëmtimin e pronës;

- Pagesat për sigurimin e jetës pas vdekjes; paga e individëve me nevoja të veçanta sipas ligjeve përkatëse;

- Shpërblime për arritjet në shkencë, sport dhe kulturë; dhe të ardhurat nga grante, subvencione dhe dhurata të fituara në kushte të caktuara.

Për të mësuar më shumë rreth incentivave tatimore në Kosovë, klikoni këtu.

Mali i Zi

Legjislacioni malazez ofron disa politika përjashtimi tatimor për individët. Disa nga politikat kryesore të përjashtimeve përfshijnë:

- Një individ i vetëpunësuar që nis një biznes në një rajon të pazhvilluar është i përjashtuar nga tatimet për tetë vjet nga data e krijimit të biznesit. Megjithatë, ky përjashtim tatimor është i kufizuar në 200,000 EUR gjatë 8 (tetë) viteve.

- Disa pagesa kompensimi nuk i nënshtrohen tatimit, si dieta ditore, shpërblime për largim nga puna, bursat, kompensimet për dëmet, shpërblimet për jubile, etj.

Për të mësuar më shumë rreth incentivave tatimore në Mal të Zi, klikoni këtu.

Pse të Konsideroni Shtetet e Ballkanit Perëndimor?

Secili nga këto shtete të Ballkanit Perëndimor ka një sistem ekonomik dhe financiar të veçantë, që kontribuon në zhvillimin e një ambienti të përshtatshëm biznesi. Për të tërhequr investime, ato ofrojnë incentive dhe përfitime të ndryshme për investitorët vendas dhe të huaj. Kosova ka norma tatimore më të ulëta të të ardhurave personale krahasuar me vendet fqinj, duke e bërë atë një destinacion më tërheqës për individët dhe bizneset që kërkojnë kushte të favorshme tatimore.

Nga ana tjetër, pozita strategjike e Shqipërisë dhe reformat ligjore dhe administrative kanë qenë faktorë të rëndësishëm në transformimet e dukshme të biznesit në vitet e fundit. Afërsia e Shqipërisë me tregjet kryesore evropiane, së bashku me reformat ekonomike, kanë tërhequr një numër gjithnjë e në rritje investitorësh të huaj dhe ekspatriatë. Shumë prej tyre po e zgjedhin Shqipërinë jo vetëm për pozicionin e saj gjeografik, por edhe për kushtet e favorshme të ambientit të biznesit, duke përfshirë një normë të ulët tatimore, mundësi investimi në sektorë të ndryshëm, dhe një proces të thjeshtuar për marrjen e lejeve të qëndrimit. Këta faktorë e kanë bërë Shqipërinë një destinacion gjithnjë e më tërheqës për ata që duan të jetojnë dhe investojnë në një treg të dinamik dhe të zhvilluar.

Mali i Zi ofron norma të ulëta tatimi për të ardhurat personale, siç u theksua më sipër. Ashtu si Kosova dhe Shqipëria, Mali i Zi po punon aktivisht për përmirësimin e klimës së investimeve dhe inkurajimin e një ambienti të favorshëm për rritjen e biznesit. Vendi po bën përparim të qëndrueshëm në përmirësimin e politikave ekonomike dhe infrastrukturës, me qëllim tërheqjen e investimeve të huaja dhe nxitjen e zhvillimit të qëndrueshëm.

Nëse po konsideroni Shqipërinë, Kosovën ose Malin e Zi për të jetuar dhe/ose zhvilluar biznesin tuaj, është e këshillueshme të konsultoheni me një profesionist për mundësitë e investimeve që i përshtaten më mirë nevojave tuaja. Firma jonë është e specializuar në taksimin ndërkombëtar dhe ekipi ynë është gati të asistojë me çdo çështje lidhur me këtë temë. Nëse është e nevojshme, mund t’ju lidhim me profesionistë të nivelit të lartë për të mbështetur aktivitetet tuaja biznesi në Shqipëri. Ju lutemi mos hezitoni të na kontaktoni.